Landsbankinn greindi frá því síðastliðinn fimmtudag að hann hefði klárað útgáfu á evrópskum sétryggðum bréfum fyrir 300 milljónir evra, en skuldabréfin eru til fimm ára og bera 4,25 prósenta fasta vexti. Voru bréfin seld á kjörum sem jafngilda 90 punkta álagi á miðgildi vaxtatilboða í vaxtaskiptasamningum á markaði.

Útgáfa Landsbankans fór fram sama dag og innstæðueigendur Silicon Valley Bank (SVB) gerðu meiriháttar áhlaup á bankann, sem var sá sextándi stærsti í Bandaríkjunum með eignir upp á liðlega 210 milljarða dala, og daginn eftir varð hann gjaldþrota. Það urðu sömuleiðis örlög Signature Bank nokkrum dögum síðar en gjaldþrot SVB og Signature eru hið annað og þriðja stærstu í sögu Bandaríkjanna.

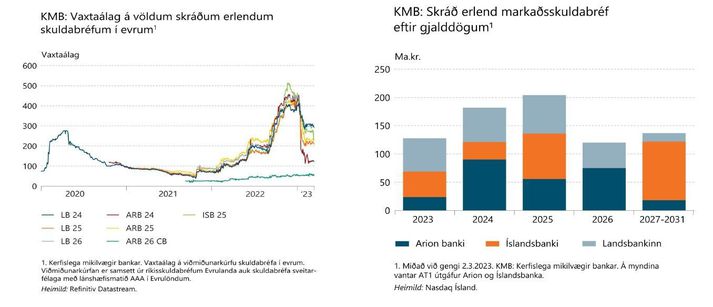

Það hefur valdið verulegum óvissa og ótta á meðal fjárfesta á erlendum fjármálamörkuðum um að fleiri bankar kynnu mögulega að vera í sömu stöðu – með mikið óinnleyst tap af skuldabréfum á bókum sínum, sem hafa lækkað í virði samhliða miklum vaxtahækkunum beggja vegna Atlantshafsins, sem geti haft verulega neikvæð áhrif á eiginfjárstöðu þeirra ef þau væru seld með tapi. Áhrifin hafa smitast yfir til evrópskra banka, sem féllu mikið í verði í gær, og varð til þess að Credit Suisse tilkynnti að hann myndi taka jafnvirði 50 milljarða dala lán frá Seðlabanka Sviss til að grynnka á skuldum og styrkja lausafjárstöðuna.

Í viðtali við Innherja eftir kynningarfund fjármálastöðugleikanefndar í gærmorgun sagði Ásgeir Jónsson seðlabankastjóri aðspurður að hann teldi þessa þróun hafa „mjög lítil bein áhrif“ á íslenska bankakerfið. Þannig væru engar stórar ófjármagnaðar útgáfur í erlendri mynt á gjalddaga á þessu ári eftir að Landsbankinn lokaði sinni útgáfu í liðinni viku og bankarnir þurfi því ekki að sækja sér erlent fjármagn eins og sakir standa.

„Við höfum byggt upp öflugar varnarlínur í kringum fjármálakerfið,“ útskýrir Ásgeir, en segir á móti að vissulega geti óbeinu áhrifin orðið töluverð ef það skapast óróleiki á evrópskum bankamarkaði. Það mun ekki aðeins snerta bankanna heldur einnig – og kannski fremur – þau íslensku fyrirtæki sem eru í viðskiptum við erlend fjármálafyrirtæki. Þá sé auðvitað ljóst að ef umrót á fjármálamörkuðum fer að hafa áhrif á heimshagkerfið þá muni það snerta íslenskt efnahagslíf.

Aðspurður hvort útgáfa Landsbankans í síðustu viku hefði getað tekist ef hann hefði seinkað um einhverja daga þá segist Ásgeir halda það „hefði verið mjög erfitt.“ Óróleikinn sem hefur skapast á erlendum mörkuðum að undanförnu eftir fall bandarísku bankanna hefur valdið því að það erfitt er fyrir flest fjármálafyrirtæki að eiga einhver slík viðskipti.

Í maí á þessu ári er gjalddagi hjá Landsbankanum á skuldabréfi í evrum að fjárhæð 300 milljónir evra. Skuldabréfaútgáfa Landsbankans í vikunni kemur í kjölfar þess að Alþingi samþykkti undir lok síðasta mánaðar frumvarp um sértryggð skuldabréf sem opnar á að slíkar útgáfur í evrum séu veðhæfar í endurhverfum viðskiptum við Evrópska seðlabankann.

„Það er mjög jákvætt að Landsbankanum hafi tekist að loka þessari útgáfu,“ segir seðlabankastjóri, og bætir við:

„Þetta sýnir hvað það var jákvætt þegar bankarnir fóru inn á fasteignalánamarkaðinn árið 2020. Núna hafa þeir yfir að ráða veðhæfum eignum til að gefa sértryggðar útgáfur í evrum. Slíkar skuldabréfaútgáfur eru ekki eins háðar aðstæðum á erlendum fjármagnsmörkuðum og þegar kemur að óveðtryggðum útgáfum bankanna,“ nefnir Ásgeir, en vaxtaálag á þær útgáfur hækkaði skarpt undir lok síðasta árs – upp í allt að 500 punkta – en hefur á þessu ári farið hratt lækkandi.

Við viljum líka auka viðnámþrótt bankanna núna þegar það eru hugsanlega meiri líkur á harðri lendingu en áður.

Þá segir hann aðspurður að það „skipti máli“ við aðstæður þegar það þrengir að fjármögnun á erlendum mörkuðum að bankarnir þrír séu núna allir með útistandandi sértryggðar útgáfur í evrum sem möguleiki er á að nýta í endurhverfum viðskiptum við Evrópska seðlabankann til að nálgast fjármagn.

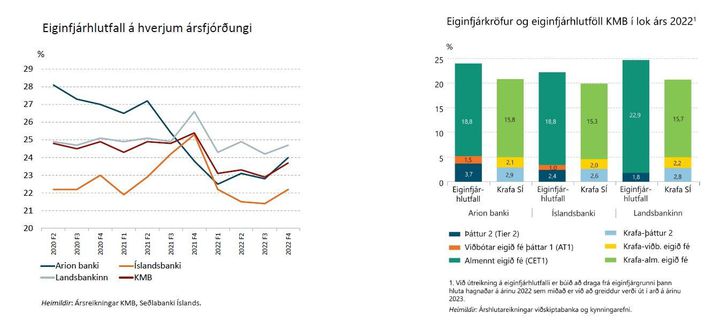

Þrátt fyrir að fjármálakerfið hér á landi „standi traustum fótum“ þá ákvað fjármálastöðugleikanefnd að setja hærri eiginfjárkröfu á bankanna til að auka enn frekar viðnámsþrótt þeirra vegna innlendrar þenslu og aukinnar áhættu á erlendum mörkuðum. Gildi sveiflujöfnunaraukans, sem leggst ofan á eiginfjárkröfur bankanna, hækkar úr 2 prósentum í 2,5 prósent af innlendum áhættugrunni en sú hækkun tekur gildi að tólf mánuðum liðnum. Síðast hækkaði sveiflujöfnunaraukinn í september í fyrra – úr 0 prósentum í 2 prósent – eftir að hafa verið afnumin í upphafi faraldursins þegar talin var þörf á því að auka svigrúm fjármálafyrirtækja.

Seðlabankastjóri segir að breytingin sé í sjálfu sér ekki mikil en það hafi verið talið mikilvægt að „hægja aðeins á bönkunum“ með hliðsjón af því að eiginfjárhlutföll þeirra hafa lækkað lítillega að undanförnu samhliða því að efnahagsreikningur þeirra hefur vaxið. „Við viljum líka auka viðnámþrótt bankanna núna þegar það eru hugsanlega meiri líkur á harðri lendingu en áður,“ nefnir Ásgeir, og lýsir þessu sem „varúðaraðgerð.“

Hann undirstrikar hins vegar að það hafi „skipt miklu máli“ að afnema sveiflujöfnunaraukann vorið 2020. Ef það komi til þess að bankarnir þurfi að aðstoða heimilin við endurskipulagningu skulda vegna aukinnar greiðslubyrðar þá sé mikilvægt að hafa þann möguleika að geta fellt niður sveiflujöfnunaraukann að nýju, eins og gert hafi verið í faraldrinum þegar blikur voru á lofti með ferðaþjónustuna.

En núna eru bankarnir fyrir með einar stífustu eiginfjárkröfur sem þekkist í Evrópu og endurspeglast meðal annars í háum vogunarhlutföllum þeirra. Er ekki verið að ganga lengra en þörf krefur með því að hækka þær enn frekar núna?

„Sveiflujöfnunaraukanum er ætlað að bregðast við áhrifum sem hagsveiflur hafa á eiginfjárstöðu bankanna hverju sinni,“ útskýrir seðlabankastjóri. Áhættumatsaðferðunum sem er beitt við þá ákvörðun er að líta til þess að áhættan í fjármálakerfinu getur verið vanmetin í uppsveiflu og að sama skapi ofmetin í niðursveiflu. „Það er verið að reyna leiðrétta fyrir þessum þáttum og þannig er sveiflujöfnunaraukinn óháður öðrum eiginfjáraukum sem eru settir á bankanna,“ segir Ásgeir.

Þá sé Seðlabankinn alltaf í virku samtali við bankanna um eiginfjárkvaðir þeirra í svonefndu SREP-ferli en þar sé frekar búið að vera að létta á kröfunum heldur en að þyngja þær á síðustu árum, bendir seðlabankastjóri á. Það sé sumpart heppilegra að leggja eiginfjárkvaðir á bankanna með þeim hætti sem nú er gert með hækkun sveiflujöfnunaraukans, heldur en að gera það í gegnum SREP-ferlið.

Í viðtali við Innherja í byrjun október á liðnu ári kom fram í máli Ásgeirs að þrátt fyrir að íslensku bankarnir stæðu sterkt, með betri eiginfjárstöðu en flestir evrópskir bankar, þá væri mikilvægt að þeir leggðu áherslu á „gætni“ en talsvert óvissa var þá á erlendum fjármagnsmörkuðum og vaxtaálag á erlendar útgáfur bankanna hafði hækkað mikið. „Þetta er ekki tíminn fyrir arðgreiðslur eða endurkaup á eigin bréfum hjá bönkunum,“ sagði seðlabankastjóri.

Bankarnir fjórir áforma núna að greiða samtals 35 milljarða króna í arð til hluthafa sinna vegna afkomu síðasta árs og þá hafa allir bankarnir – að Landsbankanum undanskildum – gefið það út að ætla að ráðast kaup á eigin bréfum á árinu.

Arðgreiðslurnar ganga þess vegna ekkert gegn peningastefnunni, nema síður sé,

„Í sjálfu sér ekki,“ segir Ásgeir þegar hann er spurður hvort búast megi við því að fjármálaeftirlit Seðlabankans, sem þarf að gefa samþykki sitt fyrir nýjum endurkaupaáætlunum, kunni að setja sig upp á móti því að gefa bönkunum grænt ljóst á slíkar aðgerðir.

Þannig bendir hann á að það sé sumpart ekkert verra, að minnsta kosti út frá markmiðum peningastefnunnar, að bankarnir greiði út umfram eigið fé í arð í stað þess að reyna koma því í vinnu með því að auka enn frekar útlánin. „Arðgreiðslurnar ganga þess vegna ekkert gegn peningastefnunni, nema síður sé,“ segir Ásgeir, og bætir við:

„En við höfum út frá fjármálastöðugleika talið mikilvægt að bankarnir séu með háar eiginfjár- og lausafjárhlutföll. Það á ekkert síður við um þá banka sem er í eigu ríkissjóðs eins og hina, enda getur ríkið verið þurftafrekur hluthafi.“

Fram kom í ritinu Fjármálastöðugleiki, sem var birt í gær og Innherji hefur fjallað um, að „töluverð“ endurfjármögnunaráhætta væri enn til staðar hjá bönkunum. Það sem eftir lifir árs eru um 130 milljarðar króna á gjalddaga af útistandandi skuldabréfaútgáfum í erlendum gjaldmiðlum. Á næsta ári eru einnig stórir gjalddagar hjá bönkunum þremur í evrum ásamt minni gjalddögum í norrænum gjaldmiðlum, samtals um 182 milljarðar króna.

„Þrátt fyrir að lausafjárstaða [bankanna] í heild í erlendum gjaldmiðlum sé almennt rúm, er þó ekki mögulegt að greiða upp öll útistandandi skuldabréf í erlendum gjaldmiðlum sem eru á gjalddaga á árinu án nokkurrar endurfjármögnunar. Endurfjármögnunaráhætta bankanna er því áfram töluverð,“ segir í ritinu.